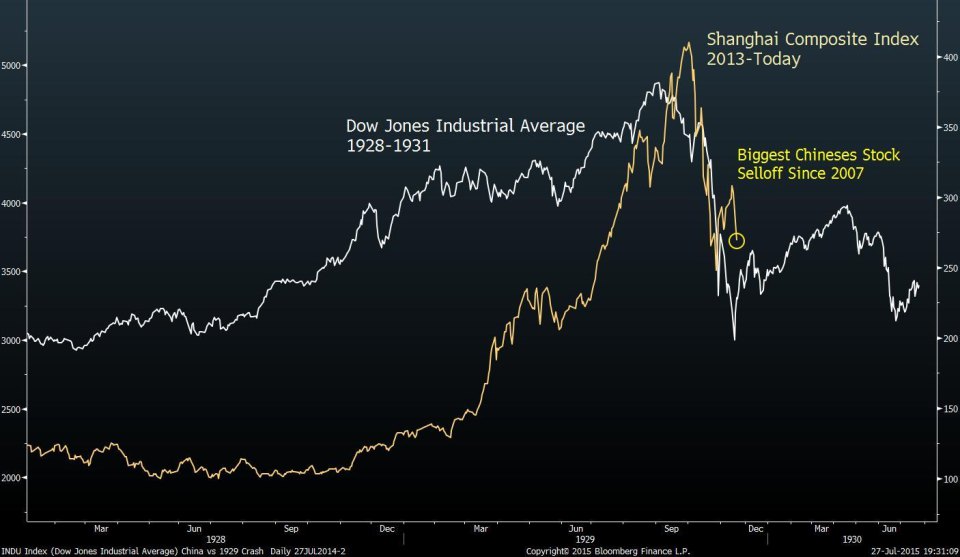

Китайский фондовый кризис – это «новый 1929-й», следует из выкладок опытного американского трейдера Тома Де Марка. По его прогнозу, лопнувший на Шанхайской бирже пузырь будет по форме напоминать спад индекса Dow Jones 84 года назад. А значит, китайскому рынку предстоит упасть еще на 14%, делает вывод Де Марк, который в числе прочего успешно предсказал поворотные точки взлетов и падений индекса Shanghai Composite в 2012–2013 годах.

Американский индекс Dow Jones Industrial Average (белая кривая) в 1929–1931 годах и китайский Shanghai Composite с 2013 года по настоящее время (желтая кривая)

Может оказаться, что кризис в Поднебесной будет похож на канун Великой депрессии не только по форме, но и по содержанию: от локальных неурядиц – к мировому кризису. С тех пор как переживший стремительный взлет шанхайский индекс в середине июня начал не менее стремительное падение, сформировалось две «школы мысли» по поводу Китая, пишет в обзоре от 28 июля Нил Маккиннон, аналитик по макроэкономической стратегии на глобальных рынках компании «ВТБ Капитал».

Первая школа считает, что влияние биржевого пузыря на реальную экономику Поднебесной (а значит, и на экономику остального мира) будет ограниченным. Их аргументы:

Shanghai Composite по-прежнему на 13% выше, чем в конце прошлого года, хотя и почти на 30% ниже максимума, достигнутого 12 июня.

Капитализация китайского фондового рынка – это только 30% ВВП Китая против порядка 100% в других развивающихся странах (в России она снизилась до 33% в 2014 году).

Рынок акций играет скромную роль в финансировании компаний.

Только 20% богатства китайских домохозяйств вложено в акции против 65% в США.

У властей страны достаточно пространства для налоговых и монетарных маневров.

Банковский сектор в КНР принадлежит государству.

Вторая школа полагает, что происходящее на китайском фондовом рынке – это симптом более широкого явления. Почему?

Биржа для населения стала аналогом ипподрома. В стране открыто около 260 млн счетов для торговли на бирже – это превышает численность населения большинства азиатских экономик. Значительная часть счетов появилась за последний год, причем зачастую они открывались людьми без высшего образования.

Обвал рынка ударит по карману потребителей, что, в свою очередь, помешает многим из них вернуть кредиты банкам. Китайская экономика в целом перекредитована: долги оцениваются в 280% ВВП. По оценке McKinsey Global Institute, это даже больше, чем у США.

За последнее время Китай пережил крах «тройного пузыря»: на кредитном и фондовом рынках, а также рынке недвижимости. Как показывает история биржевых кризисов, они приводили к рецессии, когда проходили на фоне долгового кризиса.

Что из этого следует?

Маккиннону и его коллегам ближе вторая версия. По их мнению, шанхайский сюжет не закончится потерями отдельных инвесторов и будет иметь последствия для местной и, возможно, глобальной экономики.

Следующая глобальная рецессия (рост мирового ВВП в темпе медленнее 2% в год), вероятно, будет «сделана в Китае» – третьей экономике мира после США и еврозоны, на которую приходится более 30% мирового роста начиная с 2007 года.

Власти КНР пытаются остановить падение рынков запретом на короткие продажи, созданием стабилизационного фонда и прочими подобными мерами – пока безуспешно. В ближайшей перспективе можно ожидать нового цикла снижения ключевой ставки и смягчения требований к банкам после аналогичных мер в прошлом году, предпринятых для разгона экономики.

Покупать что-либо на китайском фондовом рынке можно только тогда, когда государство свернет свои интервенции. «Вмешательство государства в работу рынков акций никогда не было хорошей идеей, так как оно искажает справедливую цену и создает ложный рынок», – пишет аналитик.

Кстати, признаки «ложного рынка» есть и в США, где уровень плеча вернулся к уровням до кризиса 2007 года, значения индексов бьют исторические рекорды, а крупнейшие компании практикуют обратный выкуп своих акций.

Базовый прогноз «ВТБ Капитал» на 2016 год: рост мировой экономики на 3% – это лучше, чем рецессия, но хуже прогноза МВФ (3,8%). Несмотря на это, риски сохраняются. «Прогноз становится все более неопределенным», – заключает Маккиннон.